新加坡个人所得税减免项的申报攻略

又到了一年一度的报税季了,相信大家都收到IRAS的信函,要求在3月1日至4月18日之间到IRAS的网站完成个人报税或减税工作。现在税务的相关事务都可以在IRAS的网站完成,非常的方便。

但是不少朋友对税务减免项的申报还不是特别熟悉,所以在下面给大家讲解一下税务减免的步骤和事项。

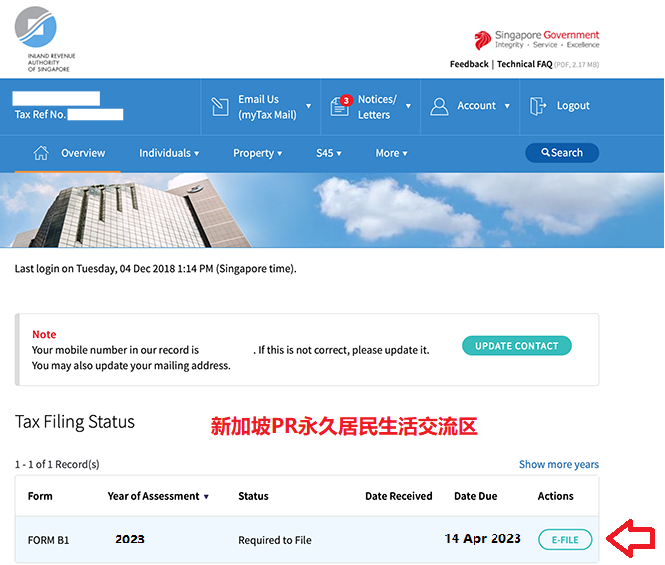

网上报税

大家首先要来到IRAS的官方网站(www.iras.gov.sg)

用SingPass登陆。登陆进去之后看到Income, Deductions and Reliefs Statement (IDRS) 页面。如果你是employee的估计你的雇主已经帮你报2022年的收入了,这个页面显示的是系统自动申报的项目,包括雇主为雇员申报的雇佣收入,CPF的缴纳,以及去年申报过的税务减免项等。

而我们只需要点击页面下方的EDIT MY TAX FORM按钮,根据去年的实际情况,对一些项目进行微调。点击该按钮进入到My Tax Form当中,你在Tax Filing Status下面找到FORM B或者FORM B1

点击E-FILE按钮,这时候你就可以看见一共四项分别是

- Employment Income and Employment Expenses

雇佣收入

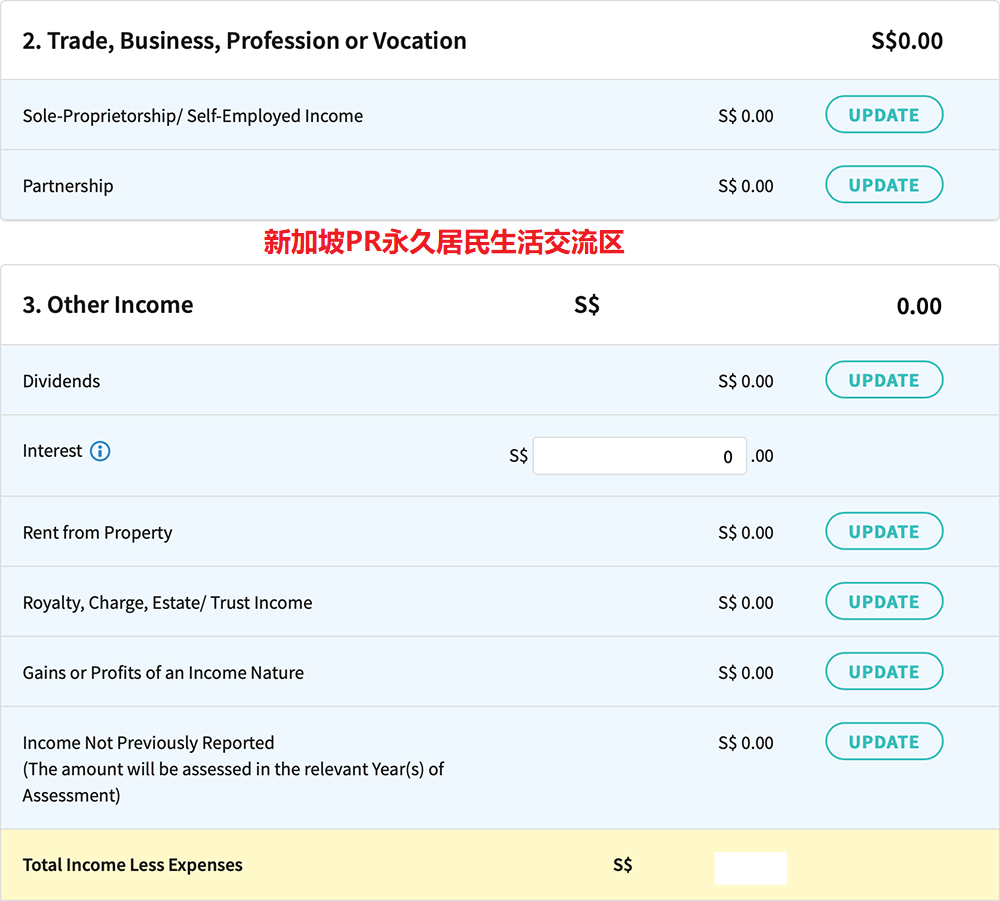

- Trade, Business, Profession or Vocation

自雇收入

- Other Income

其他收入,你可以单击这些链接以了解更多关于“其他收入”下每个项目的含义:1) 股息 2) 利息 3) 财产租金 4) 特许权使用费 5) 费用 6) 遗产/信托收入 7) 收益或利润收入性质。 - Deductions, Reliefs and Parenthood Tax Rebate

税务减免项

前三项分别是雇佣收入、自雇收入和其他收入。第一项是税收入主要包括从我们的工作中获得的薪水。它还可以包括从兼职或自由职业中获得的收入,或从房产中获得的租金收入。

但是非所有在新加坡赚取的收入都被视为应评税收入。例如,彩票收入无需纳税。股票或房地产投资也不会产生资本收益。

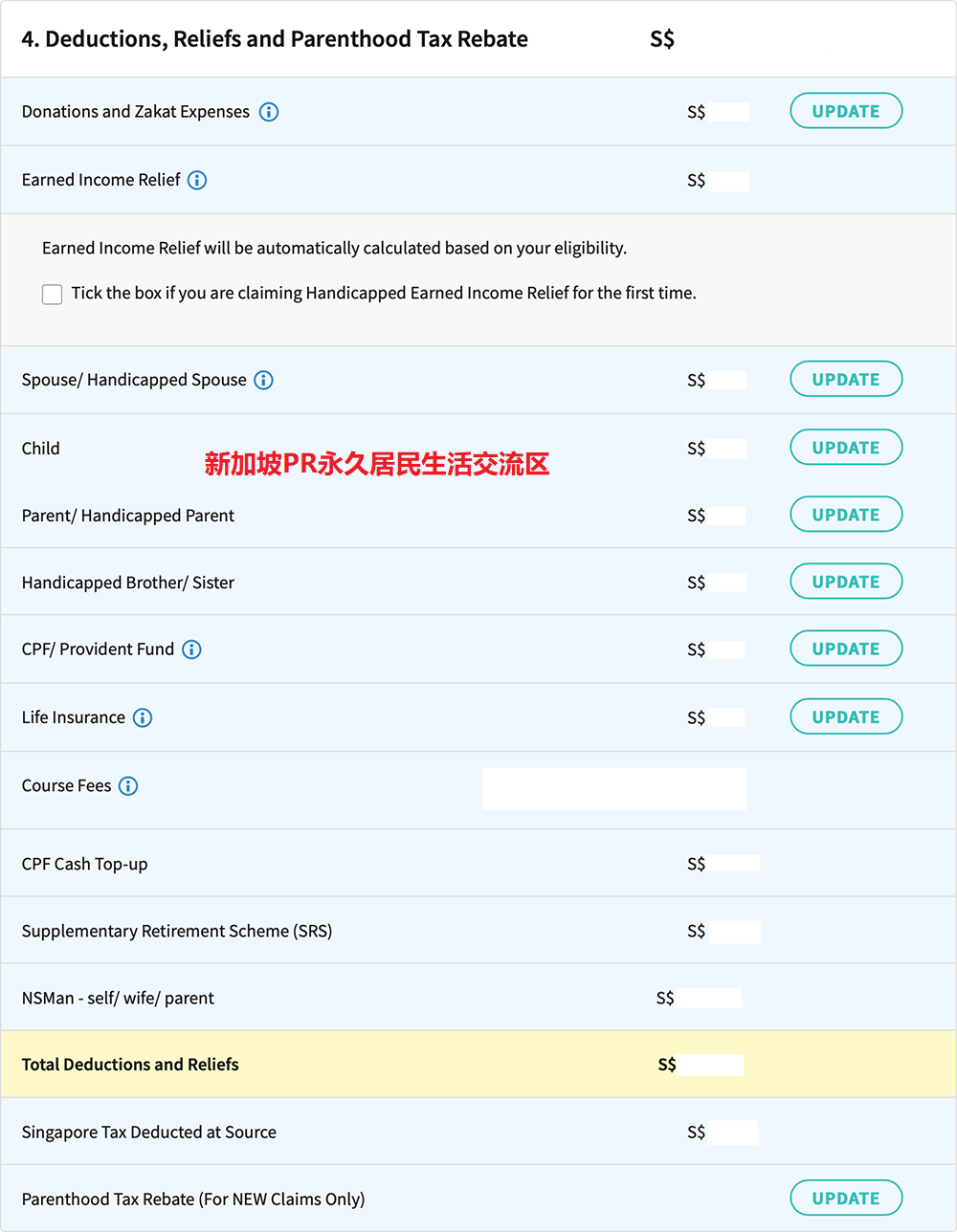

这里我们着重说说第四项Deductions, Reliefs and Parenthood Tax Rebate,即税务减免项。

- Donations and Zakat Expenses是捐款类的减免。在大多数情况下,新加坡可以进行税务减免的捐款都会在Institution of a Public Character (IPC) 注册,由IPC直接发给IRAS,所以这一项会预先被系统填写好。Zakat Expenses是穆斯林捐资建设清真寺的花费,应填写在收入表格的花费项里面,而不是填在捐款类里面。

- Earned Income Relief是由系统自动填写的。

- Spouse/ Handicapped Spouse,这一类是与抚养、赡养、照顾亲人相关的减免项当中,包括Child,Parent/ Handicapped Parent,Handicapped Brother/ Sister等。

这一类项目只要根据系统指示如实填写亲人信息即可,为失业或全职家庭丈夫/妻子和残疾伴侣的配偶提供税收减免。

如果去年已经填写过了,今年系统会自动填写,十分便利。 - Child这一项里面,如果孩子是新加坡公民,在职的父母亲会享有更多的减免。鼓励大家通过税收减免来促进人口增长。每个孩子的父母将一共获得 $4,000 。残疾儿童将获得 $7,500 的更多减免。click update你新加坡公民的孩子资料

- Parent/ Handicapped Parent除了父母之外,还包括祖父母。对新移民到新加坡的朋友来说,需要注意的是,Parent/ Handicapped Parent和Handicapped Brother/ Sister需要该亲人在新加坡长期居住,您才能享有减免的权利。可以获得 $5,500 至 $14,000 的父母/残疾父母减免,$3,000 的祖父母看护人减免和每个残疾兄弟姐妹 $5,500 的免税额。

- CPF/ Provident Fund以及CPF Cash Top-up都是由系统根据去年的缴纳记录自动填写的。只有一种情况除外:如果您是受雇人士,而您的雇主没有加入Auto-Inclusion Scheme(即自动报税计划),您需要在CPF/ Provident Fund项目下自行填写您去年因受雇而缴纳的CPF数额。自愿为您的 CPF 或补充退休计划账户缴款的减免。

- Life Insurance一项是利用人寿保险进行税务减免。这一项是由纳税人自行填写的。如果去年填写过了,今年系统会自动填写相同的数额。填写这一项的时候,有几点需要注意的。第一,IRAS要求只能填写人寿保险的保费,而且明确说明不能填写意外或者医疗保险的保费。有很多客户问我,重大疾病保险、储蓄类保险和投资类保险的保费能否报在这一项里面?IRAS对此没有明确的解释,但是我们最好能够根据狭义的人寿保险的定义来进行申报。如果重大疾病保险的重大疾病利益是身故利益的提前赔付,可以归为人寿保险。如果储蓄类保险和投资类保险有显著的、固定的身故利益,或者在保险公司的产品分类里面属于保障类产品,可以归为人寿保险。第二,申报的人寿保险的年保费不能超过人寿保额的7%。除了单次交费的人寿保险之外,一般的人寿保险的年保费很少会超过人寿保额的7%。第三,利用人寿保险保费进行税务减免,只有在纳税人去年缴纳的CPF没有超过$5,000的情况下有效,而减免的上限是$5,000与纳税人去年缴纳的CPF的数额的差额。这一有效性和减免上限系统会自动为我们计算。

- Course Fees一项是学费减免。这一项是由纳税人自行填写的。它包含的范围其实很广:第一,去年为了获得学历、专业或职业认证而参加的课程、研讨会、会议产生的费用。第二,去年参加的、与当前的职业相关的课程、研讨会、会议产生的费用。第三,去年的前两年参加的、与去年的新职业相关的课程、研讨会、会议产生的费用。注意考试费用也包含在课程费用里面。

- Supplementary Retirement Scheme (SRS) 一项是去年投入的SRS的减税数额,系统会自动填写。

- Foreign Maid Levy (FML) Relief 是女佣税的减免。只有在职的已婚女性或者单亲妈妈,在家里有雇用女佣的,才可以享受这项减免。减免额度是去年全年缴纳的女佣税的两倍。

- NSMan – self/ wife/ parent是国民服役相关的减免,系统会自动填写。

- Parenthood Tax Rebate (For NEW Claims Only) 是新加坡政府对新生婴儿父母的一次性税务减免。这里要求婴儿是新加坡公民。只要根据系统指示如实填写相关信息即可。

填好了之后将会consolidate statement供你最后检查,你可以提交几次,但是iras是根据你提交最后一次的为准。Iras也会估计出你减税后大约你需要还的税数额在下面。 你可以申请Giro一年分期付款给所得税。

检查完毕你就继续下一步,Declaration确保你提供的资料全部正确没问题。如有误差将会被罚款

最后提交成功后你就可以看见下面这一幕了,去年总收入和扣税的数额。这样就完成啦~~

May I request that you elaborate on that? Your posts have been extremely helpful to me. Thank you!